2019년 방영된 ‘눈이부시게’라는 드라마가 있다. 알츠하이머 병을 앓고 있는 여주인공 김혜자씨의 인상 깊은 연기는 인생의 아름다움과 함께 그 시절 어른들의 아픔도 돌이키게 한다. 더불어 두려우면서도 막연하게만 생각해왔던 치매에 대해 “나는 아프지 말아야 할텐데…” “우리 가족 모두 건강하게 살아야 하는데…”라고 다시금 생각하게 한다. 드라마의 단골 주제로 등장할 만큼 누구에게나 치매는 두려운 존재다.

자산관리 ㅣ 유언대용신탁

[전문가 칼럼]

소중한 나를 위한 자산관리

“치매신탁”

딸과 함께 사는 나는 최근 건강이 쇠약해져 딸에게 재산관리를 맡겼다. 그런데 어느 날 임대료가 들어오는 통장의 잔고가 바닥나는 일이 발생했다. 알고 보니, 딸이 수시로 수백만원씩 출금해 사용한 것이다. 나는 딸을 붙들고 화를 내며 주의를 줬다. 그런데 딸의 대답이 당황스럽다. “카드도 엄마가 줬고, 통장과 도장, 비밀번호도 엄마가 알려 줬잖아”라는 것이다. 누구보다 건강하다고 생각해왔는데, ‘치매’라는 단어가 내 머릿속을 맴돌았다. 병원에 간 나는 ‘초기 치매’ 진단을 받았다. 치매가 왔다는 사실도 충격적이었지만, 딸이 나를 이용할까 두렵기도 했다. 생활비며 의료비 등에 지속적으로 돈이 필요할 텐데 스스로 지킬 수 있을지 불안하다

– 전 ㅇㅇ님의 고민

중앙치매센터에 따르면 2018년 기준 65세 이상 인구의 10.3%인 약 79만4000명이 치매를 앓고 있다. 1인당 관리비용은 연간 2042만원(간병비 포함)으로 평균 간병기간 10년을 감안했을 때 약 2억420만원 정도가 필요한 셈이다. 치매는 현재까지도 효과적인 예방책이나 치료 방법이 없기 때문에 암보다 더 무서운 질병으로 여겨진다. 비용 또한 다양한 재산 관리의 문제를 증가시킨다.

‘나’를 위한 치매 대비하기

가족 간의 재산 문제는 민감한 주제이다. 치매에 걸린 부모는 자녀들이 노후대비 자산을 몰래 처분할까 걱정하기 마련이다. 또한 재산을 물려준 후에도 ‘자식이 나를 홀대하지는 않을까?’ 걱정하는 이들도 많다. 재산을 증여하면 자녀의 노후는 보장되지만, 정작 본인의 노후는 보장이 안 되기 때문이다. 한정된 재산으로 자신과 배우자의 노후도 보장되고, 더 나아가 자녀의 부양도 해결할 수는 없을까. 신탁제도가 그 답이 될 수 있다.

치매를 대비할 수 있는 치매신탁은 인지상태가 양호할 때 계약을 맺는다. 고객이 실제 치매 진단을 받은 순간부터 수탁자(은행)는 고객의 재산관리와 함께 병원비, 간병비, 생활비 등 일련의 비용을 관리하는 역할을 한다. 원하는 방식으로 자녀에게 재산을 남겨줄 수도 있다. 자금의 적절한 지급, 운용 및 관리와 사후 상속 기능까지 설계할 수 있다.

‘나’를 위한 치매신탁 설계하기

마지막까지 인간의 존엄성을 잃지 않도록, 치매에 걸리더라도 내 재산이 나를 위해 온전하게 쓰일 수 있도록 준비해야 한다. ‘나’를 위한 치매신탁 설계의 포인트를 소개한다.

본인의 판단 능력이 없어지더라도 본인을 위해서 쓰이도록 설계

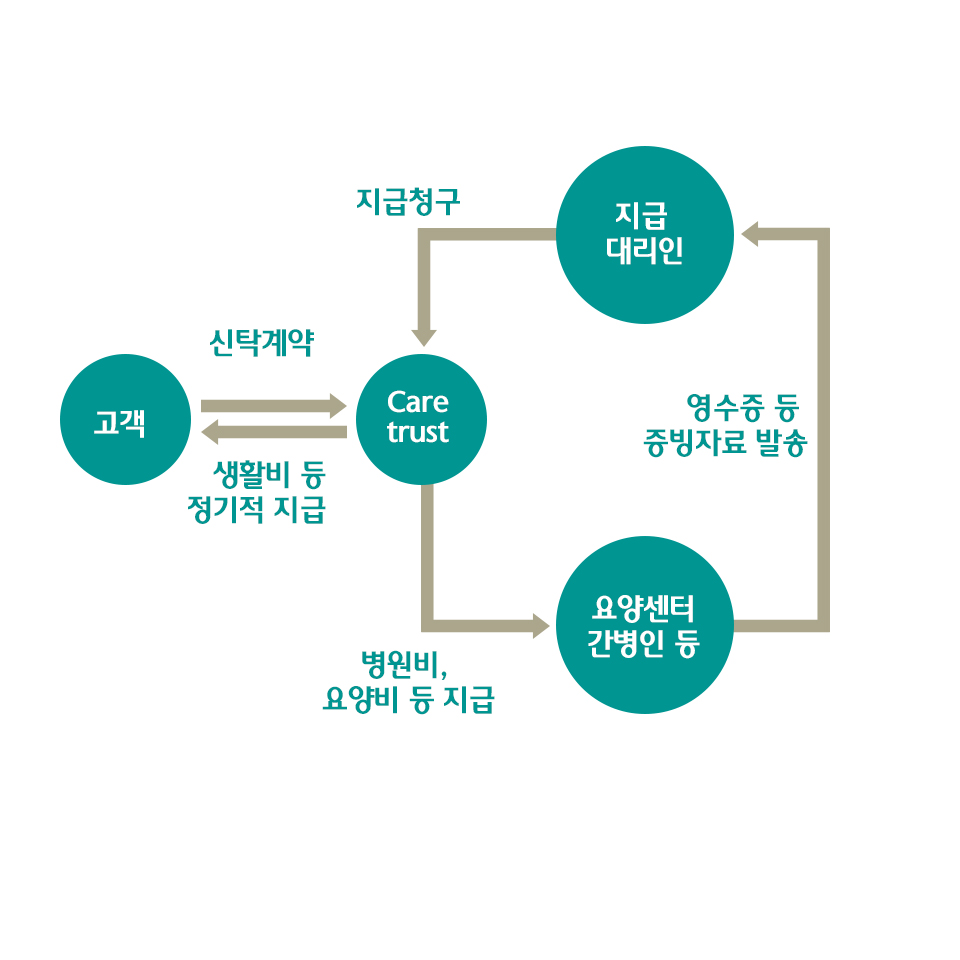

지급청구대리인을 지정하고, 생활비 한도 내에서 자금을 청구하도록 설계할 수 있다. 급작스러운 병원비, 간병비, 요양비 등이 필요한 경우에는 증빙서류를 제출한 경우에 한해 지급하도록 구조를 만든다.

자산관리와 함께 수익성도 함께 고려

수익률 1~2% 차이도 중요해진 시대다. 금융기관에 맡겨질 자산은 수익률 관리에도 신경써야 한다. 특히, 금전을 맡길 시에는 자산관리 기능과 함께 본인의 투자성향에 맞는 상품운용 선택도 설계 시 꼼꼼하게 체크해 본다.

내 뜻대로 상속가능한 자산 승계 기능 설계

나를 위해 사용하다 남은 재산은 내가 생전에 지정한 사후수익자에게 상속이 이루어질 수 있어야 한다. 사후수익자는 가족은 물론 제 3자도 가능하며, 여러 명에게 상속하는 것도 가능하다.

인간답게 인생을 누리기 위해 재산을 불리는 것도 중요하지만 지키는 것도 중요하다. 건강할 때 내 재산에 미리 안전 장치를 해 둘 필요가 있다. 불의의 사고에 대비해 미리 보험에 가입하는 것처럼 스스로 자신의 노후를 지키는 것이다. 신탁은 ‘내 재산의 열쇠이자 좌물쇠’인 것이다.

글 하나은행 신탁부 리빙트러스트센터

송은정 차장